Содержание

В чем отличия

Как заработать на лонге

Как заработать на шорте

Можно ли одновременно открывать лонги и шорты

Даже если вы ничего не знаете о бирже и о том, что такое шорт и лонг, вам может быть знакомо выражение «шортить рынок». Понятие стало известно многим после выхода фильма «Игра на понижение», главные герои которого открыли сделку и хорошо заработали на падении рынка.

Почему они так называются

Названия этих принципов происходят от скорости изменения ситуации на бирже. Если взглянуть на график цены актива на бирже, можно заметить, что рост цены обычно постепенный, медленный.

Бывают и исключения, когда в считаные месяцы или даже дни доходность акций вырастает на сотни процентов.

К примеру, в январе 2006 года стоимость акций Ульяновского автомобильного завода выросла с 5 до 70 рублей всего за три дня. Но это исключение лишь подтверждает правила. Выходит, что если вы хотите работать на росте актива, то ваши позиции (сделки) будут лонгами, то есть долгими, длинными.

Снижение цен же, наоборот, обычно резкое — обвал может произойти за несколько минут. Если вы открываете позицию с расчетом на падение, то позиция будет короткой, то есть вы торгуете в шорт.

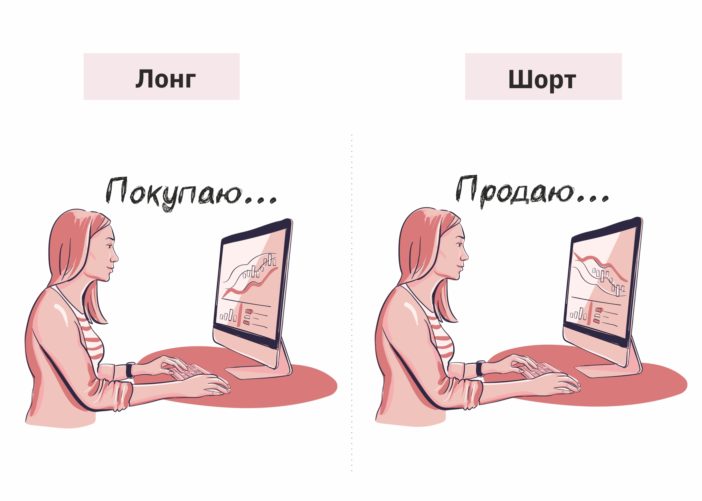

По сути, лонг — это покупка актива, шорт — его продажа.

В чем отличия

Герои «Игры на понижение» зарабатывали на падающем рынке: те, кто шортит рынок, продает финансовые инструменты подороже, а затем выкупает их по упавшей цене. В итоге участник фондового рынка остается с таким же количеством финансовых инструментов и имеет при этом доход.

Противоположный принцип — торговля в лонг. Чтобы получить прибыль, трейдеры проводят сделки на повышение (длинные позиции). Трейдер покупает инструменты, ждет, когда их цены вырастут, и продает дороже.

Как шорт (short — короткая позиция), так и лонг (long — длинная позиция) в определенной ситуации становятся идеальными инструментами для получения прибыли.

Как заработать на лонге

Смысл длинной позиции — в том, чтобы купить дешевле и продать дороже. Инвесторы открывают лонги, когда ожидают роста котировок. Эта позиция приносит доход в долгосрочной перспективе.

В июле 2017 года акции «Сбербанка» стоили 143 рубля. Допустим, тогда вы купили сто акций (пакет за 14 300 рублей), ожидая, что они принесут вам прибыль в размере 10% от стоимости.

Вскоре «Сбербанк» публикует отчет и показывает высокую прибыль. Участники фондовых рынков начинают скупать акции «Сбербанка», и менее чем за полгода цена вырастает до 262 рублей, то есть увеличивается почти на 100%.

Вы продаете акции по новой цене и получаете 26200 рублей. Ваша прибыль за полгода составит 11 900 рублей без учета налогов и комиссии брокеру.

Потратив на акции больше, вы получите соответствующую прибыль. Например, если при тех же условиях вложить 100 100 рублей (купить 700 акций), можно заработать 83 300 рублей без учета расходов на комиссии и налоги.

Длинная позиция может быть менее рискованной, но иногда прибыль от нее придется ждать годами. Если вы хотите более быстрых доходов и при этом готовы к рискам, вам больше подойдет торговля на шорте.

Как заработать на шорте

Шорт — краткосрочная позиция, или короткая. Ее цель — получение прибыли от падения цены актива.

Когда трейдер торгует на шорте, он продает ценные бумаги, владельцем которых не является. Перед тем, как начать шортить рынок, трейдер занимает финансовый инструмент у своего брокера, и продает его по определенной цене. Когда цена на актив падает, трейдер выкупает его обратно. Он возвращает актив брокеру, при этом получая прибыль от разницы в цене.

В марте 2020 стоимость акций «Сбербанка» составляла 236 рублей (23 600 рублей за пакет из 100 штук). Вы рассчитали, что вскоре они упадут в цене, и хотите на этом заработать.

Вы берете сто акций взаймы у своего брокера и продаете их по 236 рублей. Через месяц стоимость акций падает до 186 рублей.

Вы выкупаете их по этой цене (тратите 18 600 рублей) и возвращаете брокеру. У вас остается 5 000 рублей прибыли без учета комиссий и налогов.

Если бы вы продали 500 акций по той же цене (за 118 000 рублей суммарно), а после падения выкупили их обратно, то за месяц заработали бы 25 000 рублей без учета расходов на комиссии и налоги.

С краткосрочной позицией можно успешно работать, если помнить о тонкостях:

- Брокер может принудительно закрыть шорт клиента перед закрытием реестра акционеров. Это происходит, т.к. брокер является фактическим владельцем акций и закрывает сделку для получения дивидендов.

- Вы берете акции брокера под процент. Это нужно учитывать, когда вы рассчитываете свою возможную прибыль.

- Повышенные риски. При торговле на шорте ваш убыток теоретически безграничен, а прибыль ограничена вложенной суммой. Разберемся, почему так, на простом примере.

Допустим, вы заняли у своего брокера сто акций и продали их за 180 рублей (получили в сумме 18000 рублей).

По вашим расчетам, цена акций вскоре должна была упасть на 10%. Предположим, актив упал до нуля, то есть на 100%. Ниже цена упасть не может. Потому если вы продали акции брокера за 18000 рублей, ваш максимальный доход и составит эти 18000 рублей (без учета налога и выплаты комиссии брокеру).

Но может случиться и так, что акции, наоборот, выросли в цене — например, на 30%. Это возможно, ведь рост цены не ограничен. Если в таком случае вовремя не закрыть сделку, вы рискуете понести убытки.

Можно ли одновременно открывать лонги и шорты

Да, если это хеджирование

Часть трейдеров предпочитает брать только лонг, другие торгуют только на шорт, а некоторые участники фондового рынка открывают обе позиции, иногда даже одновременно. Все это — норма.

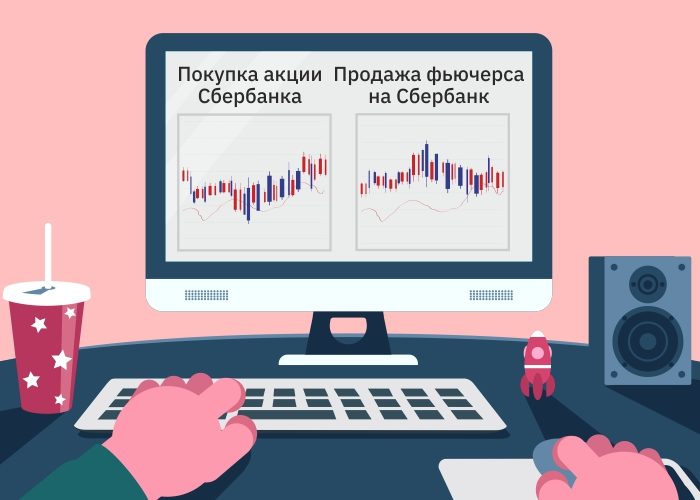

Такие комбинации используют для хеджирования (т. е. страхования) рисков. На одном рынке открывается лонг, на другом — шорт, и сделки компенсируют ценовые риски друг друга. Трейдер может одновременно открыть лонг — купить 100 акций крупной компании на фондовом рынке, а параллельно открыть шорт на фьючерсный контракт на те же акции. В результате прибыль от одной сделки покроет расходы от другой. Трейдер окажется в нулевой позиции.

Да, если это боксинг

Открыть шорт и лонг одновременно могут также те трейдеры, которые практикуют технику боксинга. Так на бирже называют стратегию, когда трейдер берет одинаковое количество акций в шорт и лонг одновременно. К примеру, он предвидит падение цены, продает лонг и оставляет у себя только шорт. А если прогноз не оправдывается, выкупает лонг обратно.

Несмотря на популярность боксинга, некоторые биржи запрещают открывать шорт и лонг одновременно. Трейдер все еще может открыть несколько счетов или обратиться одновременно к нескольким брокерам, но такие операции достаточно рискованны.

Если вы научитесь прогнозировать изменения в цене активов, то сможете хорошо на этом зарабатывать. На бесплатном мини-курсе для новичков мы поможем разобраться, когда прибыльнее зарабатывать на лонге, а когда стоит открыть шорты. А на углубленном курсе мы от А до Я обучим всех, кто хочет продолжать развиваться в профессии.

Чтобы оставлять комментарии необходимо зарегистрироваться или войти.

Комментариев пока нет.