Содержание

Связанные понятия

Виды фьючерсов

Фьючерсы vs акции

Чем выгодны фьючерсы

Проведение сделки через брокера

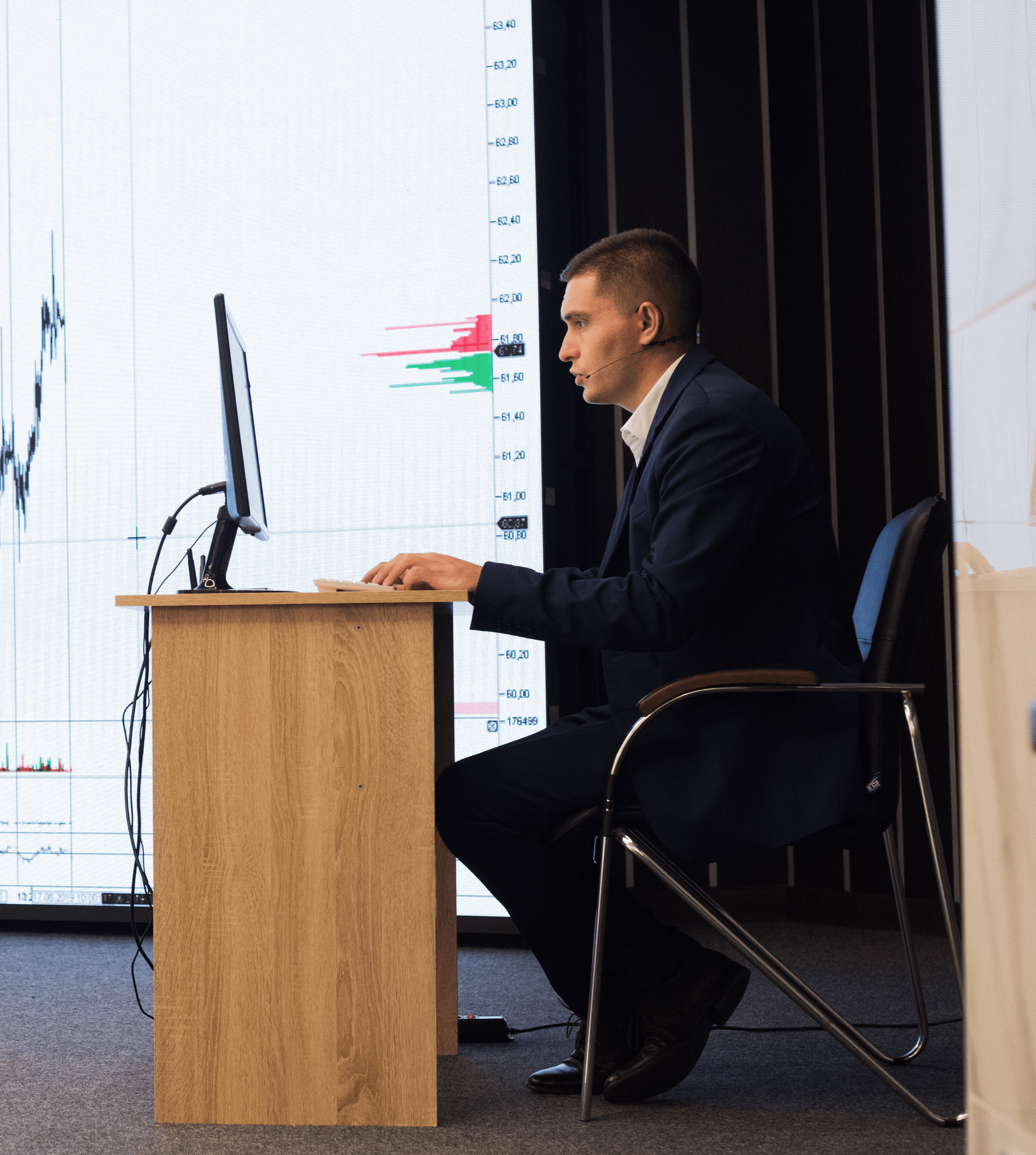

Советы экспертов (TrendUp)

Представьте: вы открываете пекарню. Она начнет работу через три месяца, и вы хотите заказать муку для выпечки. Сейчас вам негде хранить мешки, поэтому вы договариваетесь о поставке товара через три месяца, но по нынешней цене. Вы заключили фьючерсный контракт или, другими словами, купили фьючерс на муку.

Фьючерс (от англ. future — будущее) — контракт между продавцом и покупателем, который позволяет трейдерам зафиксировать цену базового актива или товара и обязывает покупателя приобрести акции или услуги в будущем. Такой контракт означает, что определенное количество базового актива будет по фиксированной цене поставлено в оговоренную дату. Безопасность сделки гарантирует биржа, которая берет с обеих сторон контракта страховые депозиты.

Зачем они нужны

Главная цель фьючерсов — помочь предотвратить убытки от неблагоприятного изменения цены. При умелом обращении на фьючерсах можно хорошо заработать, но всегда присутствует риск.

Если проводить аналогию с примером выше, пекарь может как заработать, так и потерять деньги из-за фьючерсного контракта. Если за три месяца мука подорожает, в плюсе будет пекарь, который закупил ее по старой, более выгодной цене. Если мука подешевеет, в плюсе будет поставщик: он продал ее дороже текущей стоимости.

Механика сделки при покупке фьючерса ничем не отличается от любой другой сделки на бирже, например, от покупки акций. Продавец выставляет заявку, указывает цену и количество фьючерсов. Сделка срабатывает, когда находится покупатель. По факту, в реальной торговле на бирже продавец даже не выставляет цену и срок. Он просто соглашается на условия, которые определяют рынок и биржа.

Связанные понятия

Экспирация — дата окончания фьючерсного контракта. По некоторым активам фьючерсы закрываются каждый месяц, но на Московской бирже есть также экспирация раз в квартал.

Кредитное плечо — возможность торговать на сумму больше, чем есть у трейдера. Чтобы получить кредитное плечо, трейдер одалживает деньги у своего брокера. Если сделка проходит успешно, трейдер получает прибыль, которую не смог бы получить со своим капиталом. На фьючерсном рынке даже небольшие колебания в цене могут привести к огромной прибыли или убыткам.

Базовый актив — любой товар, которым торгуют на биржах, в том числе валюта и акции. Важно помнить, что покупка фьючерса — не то же самое, что покупка этого актива. Например, купив фьючерс на акцию, вы не становитесь ее владельцем и не получаете дивиденды. Также для покупки фьючерса нужно меньше денег.

Короткая продажа — продажа активов, которыми продавец на данный момент не владеет. Сделка (поставка товара) выполняется в более поздний срок.

Гарантийное обеспечение — сумма, которую трейдер должен заплатить, чтобы провести сделку по фьючерсу. На Московской бирже гарантийное обеспечение рассчитывается специальным алгоритмом. Алгоритм учитывает опыт прошлых контрактов как Московской, так и других мировых бирж. Гарантийное обеспечение является своего рода страховкой, что покупатель и продавец фьючерса выполнят свои обязательства.

Клиринг — процедура, в результате которой меняется сумма на счете трейдера в соответствии с проведенными им сделками.

Вариационная маржа — сумма, которая насчитывается в результате клиринга.

Планка — лимит колебания цены финансового инструмента. Инструмент достигает планки, когда цена на определенный актив доходит до максимальных отклонений (лимита цены) от цены закрытия предыдущего дня. Торги при этом не останавливаются.

Виды фьючерсов

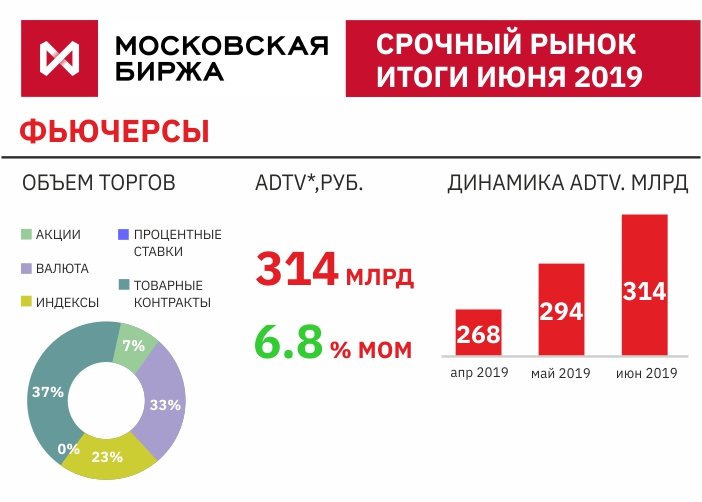

Фьючерсами торгуют на срочной секции Московской биржи. Они различаются по базовому активу:

- Фьючерсы на индексы и акции, а также фьючерсы на волатильность российского рынка.

- Фьючерсы на сырье — нефть, драгметаллы, агропродукцию и так далее.

- Фьючерсы на валюту, процентные ставки, облигации федерального займа.

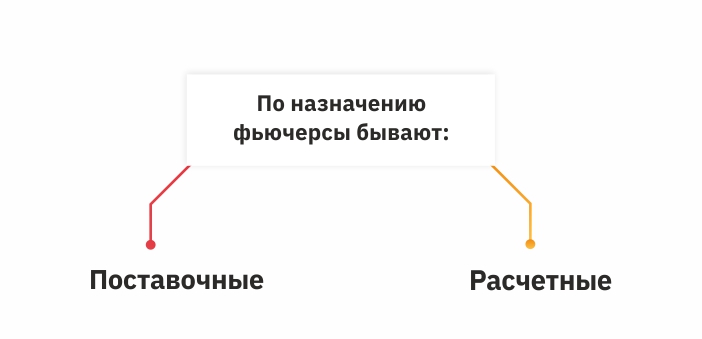

Кроме базового актива, фьючерсы различаются по «результатам сделки», бывают двух типов:

- Поставочные. При покупке такого контракта в дату его экспирации покупатель получает определенное количество базового актива. Если по истечении фьючерсного контракта у продавца не окажется нужного товара, биржа наложит штраф.

- Расчетные. В таких случаях никакие физические активы не поставляются. Такой тип контракта торгуется на активы, которые сложно или невозможно поставить: процентные ставки, индексы, нефть. Продавец и покупатель только производят денежные расчеты. Чаще всего такой вид фьючерсов применяется в спекулятивных целях или для хеджирования (страхования) рисков изменения цены.

На срочном рынке Московской биржи успешнее всего торгуют товарными контрактами, валютой, индексами, акциями и процентными ставками. При этом ADTV (средний дневной объем торгов) за июнь 2019 года превысил 300 миллиардов рублей.

Фьючерсы vs акции

Начинающие трейдеры часто считают, что покупка фьючерса на акцию и покупка самой акции — одно и то же. На самом деле есть существенная разница.

При покупке акций компании:

|

При покупке фьючерсов на акции:

|

Фьючерсная торговля получила широкое распространение благодаря тому, что она снимает некоторые ограничения на биржевую торговлю, например, ограничения по короткой продаже. Для развития рынка были необходимы контракты, которые позволяют торговать не самими товарами, а правами на них.

Чем выгодны фьючерсы

После сравнения с акциями может показаться, что фьючерсы — совсем не выгодное вложение, а спекулировать проще самими акциями. Но все же у фьючерсов есть плюсы:

- Дешевые сделки. Акции — ценные бумаги, и за их хранение берет плату депозитарий. При сделке по фьючерсам такого расхода нет.

- Бесплатное кредитное плечо. Кредитное плечо позволяет трейдерам совершать сделки на сумму гораздо крупнее, чем его реальный капитал. Для торговли акциями брокер дает трейдеру кредит под проценты. При торговле фьючерсами как такового кредита нет, трейдер платит только гарантийное обеспечение. После торгов трейдер возвращает занятые у брокера деньги.

- Неограниченная короткая продажа. Для короткой продажи с акциями их для начала нужно одолжить у брокера, а после совершения сделки (купли/продажи фьючерсов по изменившейся цене) акции возвращают брокеру. За пользование акциями брокера нужно платить проценты. С фьючерсами в этом плане гораздо проще — это просто договоренности, позиция трейдера, а не материальные вещи.

- Высокая доходность. При одинаковой стартовой сумме на рынке акций и рынке фьючерсов во втором случае можно заработать большие суммы. Это легко объяснить, во-первых, встроенным кредитным плечом, а во-вторых, особенностью самого фьючерсного контракта. Вариационная маржа по нему начисляется так же, как если бы трейдер купил определенное количество акций, даже если на его счету не хватает средств для покупки такого пакета ценных бумаг.

Еще один большой плюс фьючерсов — низкие издержки. Их ликвидность увеличивается с приближением экспирации, а комиссионные издержки на рынке фьючерсов минимальные.

Также фьючерсы отличаются от других видов контрактов страховкой и минимальными рисками: если один из участников сделки не выполняет свои условия, второй получает возмещение. В сделках участвуют только те товары, стоимость которых часто меняется, и фьючерсы — попытка обезопасить себя от внезапного роста или падения цен. Наконец, в фьючерсных контрактах понятные и оговоренные заранее условия, а в любых вопросах вам поможет ваш брокер или управляющий.

Проведение сделки через брокера

Перед тем, как начать торговать фьючерсами, найдите себе надежного брокера. Он станет вашим посредником с биржей, а также будет следить за налогами и помогать в аналитике. Когда брокер найден, приступайте к торгам.

Советы экспертов (TrendUp)

Не рекомендуем начинать торговлю фьючерсами, пока вы не получили хотя бы минимальный опыт на фондовом рынке.

Новичкам в этой сфере стоит следовать таким правилам:

- Помните, что торговля фьючерсами — не только большие возможности, но и большие риски. Срочный рынок позволяет сильно увеличить прибыль, но неумелый трейдер может понести и большие убытки. Избежать денежных потерь поможет не только отточенная стратегия, но и четкое понимание принципов манименеджмента. Трейдер на срочном рынке должен знать, какие риски несет в себе предстоящая сделка и какую прибыль она может принести.

- Всегда учитывайте, где поставить стоп (обязательное условие) и где будете фиксировать прибыль. Без этого ваша торговля будет похожа на игру на удачу. Не позволяйте себе войти в азарт — он может привести к большим убыткам и упущенной возможности выгодной сделки.

- В трейдинге деньги можно заработать, но ни в коем случае не выиграть. Никогда не полагайтесь при торговле фьючерсами на удачу, интуицию – вы потратите много денег зря.

- Учитывайте, что чем ближе исполнение фьючерса, тем выше его ликвидность, и тем ближе цена фьючерса к цене актива.

- Не забывайте, что фьючерсный контракт не подходит для инвестиций — он не дает никаких прав на базовый актив. Но это отличный инструмент хеджирования (простыми словами, страхования) и спекуляций — фьючерсы стоят дешевле сделок с акциями благодаря бесплатному кредитному плечу.

Конечно, этих советов недостаточно, чтобы получать стабильный доход за счет купли/продажи фьючерсов, но они точно облегчат торги. Мы разработали бесплатный мини-курс для новичков

и углубленный курс для тех, кто хочет продолжать развиваться в профессии. Мы расскажем, что такое фьючерсы на бирже, как вовремя завершать торги и оставаться в плюсе в самых рисковых ситуациях.

Чтобы оставлять комментарии необходимо зарегистрироваться или войти.

Комментариев пока нет.