Содержание

Как снизить риски?

Ваш идеальный портфель

5 акций в портфеле — это мало?

Хороший и плохой пример диверсификации

Чтобы уменьшить риски и получать стабильный доход, инвестор должен диверсифицировать свой портфель. Это значит, что нужно научиться распределять инвестиции в разные сферы. Диверсификация помогает снизить падение цены актива при его покупке.

Виды рисков

Компании, которые торгуются на бирже, могут сталкиваться с рыночными и нерыночными рисками. Диверсификация поможет свести к минимуму нерыночные. К ним относятся:

- Государственные риски. Изменение климата для бизнеса, законодательства, крупные выборы и другие обострения политической обстановки могут пошатнуть рынок.

- Экономические риски. Они связаны с изменениями экономических факторов — периоды кризисов, изменения в экономической политике государства и т.д.

- Репутационные риски. Рыночная стоимость актива во многом зависит от бренда. К примеру, бренд Coca-Cola не теряет своей популярности. Поэтому у акций и облигаций этой компании стабильно высокая цена. Если репутация компании будет подорвана (например, из-за снижения качества услуг или вовлеченности в скандал), пострадают и активы. Особенно это касается развитых стран, где из-за большей свободы СМИ репутация корпораций более уязвима.

- Риски отрасли. К ним относятся рост стоимости сырья и рабочей силы, падение рентабельности (экономической эффективности) или подешевение конечного продукта. В результате снижается стоимость активов организаций в сфере, в которой работает эмитент.

- Риск дефолта (кредитный). Это невыполнение эмитентом обязательств по платежам. Как правило, дальше следует банкротство эмитента.

- Риск ликвидности. Иногда купленный финансовый инструмент не получается быстро продать по ожидаемой цене.

Есть и другие риски, которые могут влиять на итоговую стоимость активов. К примеру, социальные (риски забастовок), экологические (катастрофы и бедствия) и так далее, но указанные выше наиболее актуальны для России.

Иногда сложно провести четкую границу между видами рисков, так как они взаимосвязаны. К примеру, политические изменения могут вызвать экономические изменения, повышая взаимосвязанные политические и экономические риски.

Как снизить риски?

Запомните простое правило — не кладите все яйца в одну корзину. Нужно распределить свои инвестиции между разными активами и финансовыми инструментами (облигации, акции, валюту).

Риск дефолта можно свести к минимуму, если покупать бумаги разных эмитентов. В таком случае невыполнение обязанностей одного из них минимально скажется на общем доходе с инвестиционного портфеля.

Например, вы решили инвестировать в облигации компании А и купили их на 100 тысяч рублей. С них вы планируете получать прибыль 10 тысяч в год в виде купонного дохода. Этот эмитент разорился, и вы потеряли не 10 тысяч, а всю сумму, которую потратили на облигации, то есть 100 тысяч рублей, а это 100% ваших инвестиций.

А если бы вы знали простое правило, о котором мы вам только что рассказали, то купили бы облигации 10 эмитентов, по 10 тысяч на бумаги каждого. Даже если один эмитент обанкротится, вы потеряете не 100%, а 10% от всей суммы своих инвестиций.

Особенно важно вкладываться в разные бумаги, если вы решили увеличить свою доходность за счет эмитентов, которые предлагают большую доходность с большими рисками. Сейчас мы подробнее поговорим о том, как должен выглядеть идеальный диверсифицированный портфель.

Ваш идеальный портфель

Идеально диверсифицированный портфель — вот к чему должен стремиться каждый инвестор. В таком портфеле есть акции, облигации, металлы, валюта, недвижимость и другие активы. Конечно, малое количество инвесторов собирает портфель из всех возможных активов. Каждый портфель собирается индивидуально под инвестора, может не содержать, например, металлы, недвижимость или акции иностранных компаний.

По уровню риска портфели делятся на:

- Консервативные. Это портфель для инвесторов, которые не любят рисковать и предпочитают умеренный надежный доход. Они вкладываются в облигации, краткосрочные займы и другие нерисковые активы.

- Агрессивные. Подходит тем, кто готов рисковать ради большой доходности. Такие инвесторы постоянно следят за ситуацией на мировом рынке, чтобы не упустить момент изменения цены актива.

- Умеренные. Идеальный вариант — сочетание высокодоходных рискованных и низкодоходных активов с минимальным риском.

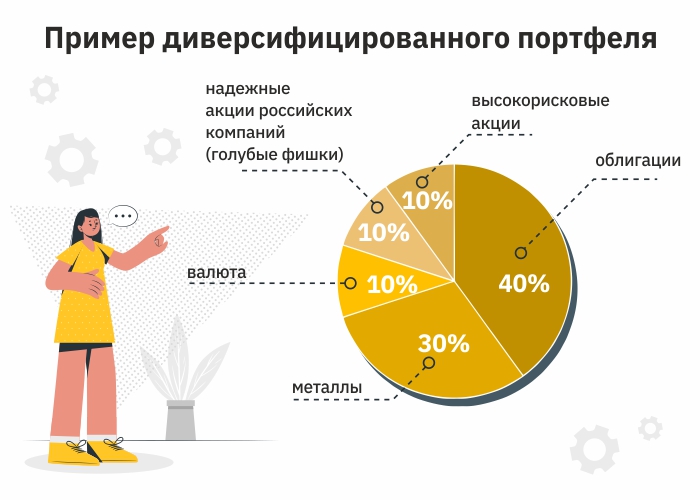

Если вы консервативный инвестор и стремитесь к минимальным рискам, ваш портфель может выглядеть так:

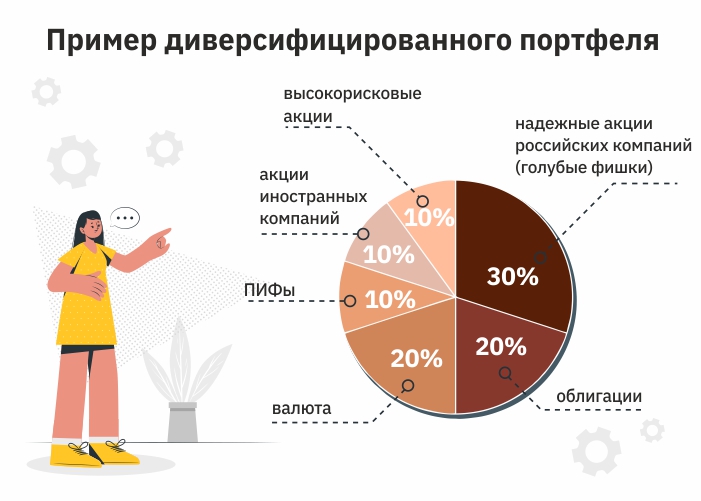

Если вы готовы к умеренному риску, ваш портфель может быть таким:

ВАЖНО! Мы привели примеры, которые не являются инвестиционной рекомендацией. Инвесторы различаются целями, капиталом, отношением к рискам, и свой портфель собирать нужно исходя из этого. Кроме того, соотношение инструментов, как и они сами, можно (и даже нужно) менять в зависимости от ситуации на рынке, в том числе экономической и политической ситуации в мире.

5 акций в портфеле — это мало?

По статистике после 5-8 акций из разных сфер промышленности каждая последующая добавленная в ваш портфель акция несильно снижает риск. Выходит, пять видов акций в портфеле — оптимальный выбор для инвестора. Для долгосрочного инвестирования идеально распределить свои вложения на 15-20 эмитентов из разных отраслей экономики.

Но не забывайте, что диверсификация снижает нерыночные риски (экономический, государственный, репутационный, кредитный и др.), о которых мы говорили ранее, но не может устранить общий рыночный риск.

Хороший и плохой пример диверсификации

Как мы уже говорили ранее, нужно вкладываться не только в инструменты разных эмитентов, но и в не связанные между собой отрасли.

Представьте, что вы решили вложиться в нефтегазовые компании. Кто-то сказал вам, что нужно распределять свои инвестиции, поэтому покупаете акции не одной, а десяти разных нефтегазовых компаний.

Снижаются цены на нефть, и все ваши бумаги падают в цене. Вы не понимаете, почему так произошло, и идете на бесплатный экспресс-курс для новичков «Быстрый старт в биржевой торговле» и углубленный курс для тех, кто хочет продолжать развиваться в профессии.

После наших курсов вы поняли, что нужно распределять свои деньги по компаниям разных отраслей. Вы вкладываетесь в разные отрасли, и даже если цены на нефть снова упадут, ваш портфель от этого сильно не пострадает.

Предлагаем не набивать собственные шишки, а обратиться к нам за помощью — начинающим участникам рынка мы поможем крепко встать на ноги, а опытным инвесторам расскажем, как еще больше увеличить свой доход. Мы научим вас справляться с рисками всех типов, и под руководством профессионалов вы соберете идеальный, подходящий именно вам инвестиционный портфель.

Подписывайтесь на наш телеграм-канал. В нем всегда актуальные статьи, обучающие уроки, прямые эфиры и инвестиционные идеи. Будьте в тренде!

Чтобы оставлять комментарии необходимо зарегистрироваться или войти.

Вера

24 июля 12:56