Приветствую, друзья! С вами Вадим Федосенко, эксперт по опционам. Сегодня мы поговорим о том, как в непростых геополитических условиях защитить свой инвестиционный портфель с помощью опционов, и почему это эффективнее, чем полагаться на стоп-приказы.

Характеристика риска военной обстановки в цифрах

В текущей сложной ситуации трейдеры переживают не только из-за высоких процентных ставок и туманных перспектив экономики, но и из-за возможности обострения геополитических рисков. Это может привести к появлению «черного лебедя»—неожиданного события, способного надолго утащить котировки в глубокий минус.

Вспомним 24 февраля (четверг). В то утро индекс РТС обвалился с 1061 до 610 пунктов. Но и до этого события, 21 февраля в понедельник злополучной недели, РТС упал с 1425 до 1152 пунктов. Таким образом, суммарное снижение недели составило 57% (с 1425 до 610 пунктов).

При объявлении мобилизации немного поднявший голову РТС снова упал с 1271 до 906 пунктов, то есть на 28%. Эту историю нужно анализировать: не понимая прошлого, можно столкнуться с подобными рисками в будущем. Мы рассматриваем именно РТС, так как он несет помимо индексной и валютную составляющую, а также на РТС есть фьючерс, а на него в свою очередь представлены наиболее ликвидные опционы, с которыми мы и будем работать для страховки портфеля.

Рис.1 Пример реализации военного риска в цифрах

После обвала рынок залег в боковик, так как ликвидность вышла: многим было страшно. Продавать не хотели по явно низким ценам, да и покупать тоже боялись, ведь «ракеты могли полететь» в любую минуту. Такой сценарий можно принять как схему геополитического обвала, от которого, оказывается, тоже можно защититься!

Почему стоп-приказы могут не спасти?

В этих условиях стоп-приказы могут быть неэффективны. Рынок может открыться резким гэпом вниз—это когда цена открытия значительно ниже цены закрытия предыдущего дня. В этом случае выставленные стоп-приказы просто не успеют сработать, либо сработают по уже обрушившимся ценам, что тоже нежелательно.

Опционный метод защиты от риска

Получается, что «обвал»—это резкое снижение на свыше 20% по индексу с неясностью дальнейших перспектив. При этом может быть краткосрочный рост валюты, так как часть граждан захочет сменить место проживания и им понадобится валюта.

Стандартный набор бумаг «классического инвестора» включает Сбербанк, Лукойл, Татнефть, Сургутнефтегаз, Яндекс, Северсталь, Мосбиржа, Ростелеком, Магнит, Ozon и что-то из энергетики. Такой портфель имеет высокую корреляцию с индексом.

Так как РТС содержит и валютную составляющую, и «бумажную», а также опционы на РТС обладают максимальной ликвидностью, с ними можно эффективно работать для минимизации риска.

Пример использования опционов для хеджирования

Допустим, фьючерс на индекс РТС стоит 97 250 пунктов (индекс 941 пункт). Если предположить снижение на 20%, то получим 77 800 пунктов. Посмотрим пут-опционы на страйке 80 000 со сроком месяц до исполнения. Эти путы стоят 420 пунктов, или 0,43% от индекса (420 / 97 250).

Да, ликвидность придется по собирать, работая лимитными заявками, но если делать это заранее, то это не проблема.

Рис.2 Доска опционов РТС со сроком на месяц

Рассмотрим приобретение 3 опционов пут на страйке 80 000 на 1,2% портфеля (3 шт. × 420 пунктов = 1260 пунктов). При реализации риска обвала рынка до 80 000 пунктов наши 3 опциона будут стоить около 12 000 пунктов, то есть перекроют снижение на 70%:

Снижение: 97 250 – 80 000 = 17 250 пунктов

Покрытие опционами: 12 000 / 17 250 ≈ 70%

Если РТС упадет до 70 000 пунктов (снижение на 27 250 пунктов), наши 3 пут-опциона будут стоить около 31 000 пунктов (рост стоимости в 30 раз!). Это происходит за счет изменения дельты опционов—коэффициента, показывающего влияние изменения цены фьючерса на стоимость опциона.

Дельта дальних от денег опционов ≈ 0,1

Дельта центральных опционов ≈ 0,5

На страйке 70 000 наши опционы «в деньгах» с дельтой ≈ 0,7

Суммарная дельта 3 опционов: 0,7 × 3 = 2,1

Это значит, что дальнейшее снижение фьючерса на 1000 пунктов принесет нам уже не 1000 пунктов убытка, а 2100 пунктов прибыли.

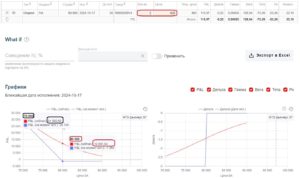

Рис.3 Сценарий снижения РТС до 80 000 пунктов

Преимущества и управление опционной страховкой

Конечно, такая модель хеджирования хорошо работает именно при быстром снижении, но это и есть сценарий развития риска геополитики!

Если рынок стоит на месте и не снижается, то опционы распадаются в «ноль» за месяц. Но за 1,2% стоимости портфеля мы имеем страховку на месяц.

Причем эту страховку можно покупать не каждый месяц, а тогда, когда становится действительно опасно, либо на рыночных локальных максимумах. Также ее можно продавать по остаточной стоимости. Например, вы приобрели ее, подержали неделю и продали по остаточной стоимости. Можно фиксировать прибыль на более ранних уровнях снижения. То есть этой страховкой тоже можно управлять!

Опционы—это своего рода конструктор, который можно подстраивать под изменяющиеся рыночные условия.

Вывод

Существует множество моделей хеджирования, и основная задача трейдера—подобрать оптимальную к текущей структуре риска портфеля, которая тоже может меняться.

Главное в том, что опционы способны застраховать портфели за вменяемые деньги даже от риска резкого рыночного обвала, характерного для геополитических факторов. А вот стопы таким похвастаться не могут.

Хотите глубже разобраться в использовании опционов для защиты своего портфеля?

Приглашаю вас заполнить анкету предзаписи на курс «Опционы» от TrendUp, который стартует в декабре.

Это отличная возможность получить ценные знания и навыки в области опционной торговли!

Заполнить анкету предзаписи на курс «Опционы» ( ССЫЛКА)

Чтобы оставлять комментарии необходимо зарегистрироваться или войти.

Комментариев пока нет.